ข่าวเกี่ยวกับการชนะการเลือกตั้งอย่างเด็ดขาดของโดนัลด์ ทรัมป์ ในสหรัฐอเมริกาได้ก่อให้เกิดการคาดเดาอย่าง ไม่สิ้นสุดเกี่ยวกับนโยบายของเขา ในสภาพแวดล้อมนี้การถอยออกมาเพื่อมองภาพรวมที่ใหญ่กว่าของตลาด มักจะเป็นสิ่งที่มีประโยชน์

บทความก่อนหน้านี้เราเคยเขียนเกี่ยวกับการเปลี่ยนแปลงของระบอบการลงทุน ซึ่งนำเสนอถึงการเปลี่ยนแปลงไปสู่ โลกแบบพหุหรือมีหลายขั้ว นโยบายการคลังเชิงรุกที่มากขึ้น และอัตราดอกเบี้ยที่สูงขึ้นเมื่อเทียบกับทศวรรษที่ผ่าน มา ด้วยสภาพแวดล้อมหลังวิกฤตการเงินโลกซึ่งประกอบด้วยนโยบายการคลังที่เข้มงวด นโยบายการเงินที่คงอัตรา ดอกเบี้ยในระดับต่ำ และการค้าเสรีที่กระจายไปทั่วโลก ทั้งหมดนั้นไม่ส่งผลเชิงบวกต่อประชาชนทั่วไปในประเทศ ตะวันตก แต่กลับนำไปสู่นโยบายประชานิยมที่เพิ่มมากขึ้น

ในบริบทดังกล่าว หากพิจารณาร่วมกับข่าวกรณีการชนะการเลือกตั้งของ ‘ทรัมป์’ อาจกล่าวได้ว่าการกลับมาของ ‘ทรัมป์’ เป็นผลมาจากการตอบสนองที่เกิดขึ้น มากกว่าที่จะเป็นสาเหตุมาจากสภาพแวดล้อมทางการเมือง ดังนั้น ในวาระที่สองของการดำรงตำแหน่งประธานาธิบดี โลกอาจพบกับการทวีความรุนแรงของผลพวงที่มีอยู่เดิม ทั้งนโยบายการคลังที่ผ่อนคลาย และการตอบโต้ต่อโลกาภิวัตน์อย่างต่อเนื่องในรูปแบบของการเพิ่มพิกัดภาษี ศุลกากรที่สูงขึ้น (ควรทราบว่าประธานาธิบดี ‘ไบเดน’ ไม่ได้ยกเลิกพิกัดภาษีศุลกากรที่ ‘ทรัมป์’ กำหนดในสมัย ดำรงตำแหน่งครั้งแรกแต่อย่างใด)

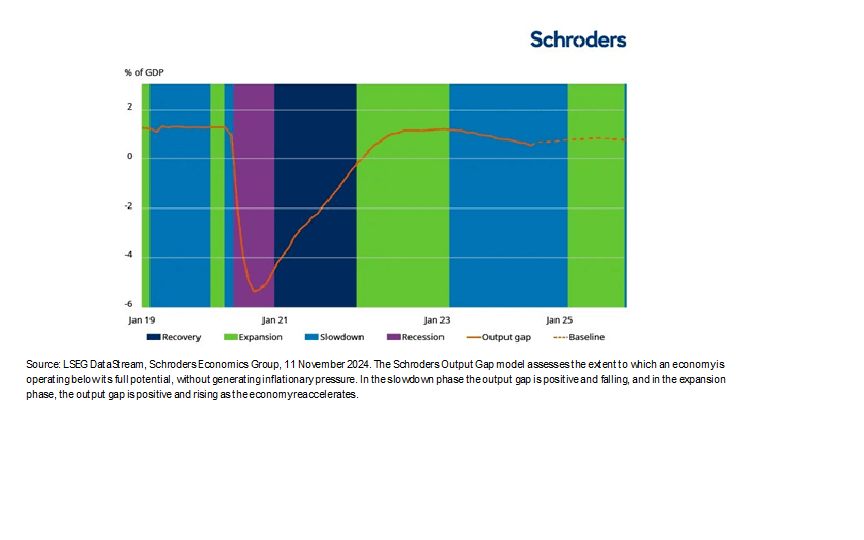

สิ่งเหล่านี้มีความหมายอย่างไรต่อตลาดในปี 2025? หากไม่นับความเสี่ยงทางการเมือง สภาพแวดล้อมทาง เศรษฐกิจในปัจจุบันยังคงมีสถานะที่เอื้ออำนวยโดยรวม อัตราเงินเฟ้อมีการปรับตัวลดลง และอัตราดอกเบี้ยมีการ ปรับลดลงทั้งในสหรัฐอเมริกาและยุโรป ดังนั้นเราจึงคาดการณ์ได้ว่า ‘เศรษฐกิจจะเติบโตช้าลงจากก่อนหน้า แต่ยังคงเติบโตต่อไปได้เรื่อย ๆ’ หรือที่เรียกว่า ‘soft landing’ และคาดว่าเศรษฐกิจจะมีการเติบโตสูงขึ้นในช่วงปี 2025

เราคาดการณ์เศรษฐกิจแบบ soft landing ในปี 2025

ที่มา: LSEG DataStream, Schroders Economics Group, 11 พฤศจิกายน พ.ศ. 2567 แบบจำลองช่องว่างผลผลิต (Output Gap model) ของ ‘ชโรเดอร์ส’ ประเมินขอบเขตที่เศรษฐกิจดำเนินงานต่ำกว่าศักยภาพสูงสุดโดยไม่ก่อให้เกิดแรงกดดันด้านเงินเฟ้อ ในช่วงชะลอตัวนั้นช่องว่างผลผลิตเป็นบวกและลดลง ส่วนช่วงขยายตัวช่องว่างผลผลิตเป็นบวกและเพิ่มขึ้น เนื่องจากเศรษฐกิจ ที่ถีบตัวสูงขึ้น

มองข้ามผู้ชนะในชั่วขณะล่าสุดเพื่อค้นหาโอกาสในการสร้างผลตอบแทน

เมื่อมองหุ้นอย่างละเอียดมากขึ้น ดัชนี S&P 500 ดูเหมือนจะมีราคาสูงเกินไป ในขณะที่หุ้นนอกกลุ่มบริษัทใหญ่ และนอกสหรัฐอเมริกาดูน่าสนใจกว่าในแง่ของราคา นักลงทุนในตลาดหุ้นมักคุ้นเคยกับภาพที่บริษัทขนาดใหญ่ เพียงไม่กี่แห่งเป็นแรงขับเคลื่อนการเพิ่มขึ้นของตลาดหุ้น แต่รูปแบบนี้กำลังเปลี่ยนแปลงไปเช่นกัน

เราคาดว่าผลตอบแทนที่เคยกระจุกอยู่ในกลุ่มหุ้นขนาดใหญ่จะมีการกระจายตัวมากขึ้น โดยเฉพาะอย่างยิ่งเมื่อ พิจารณาสิ่งที่ ‘ทรัมป์’ ให้ความสำคัญ ทั้งการลดขั้นตอนทางกฎระเบียบ และการลดภาษีนิติบุคคลลง

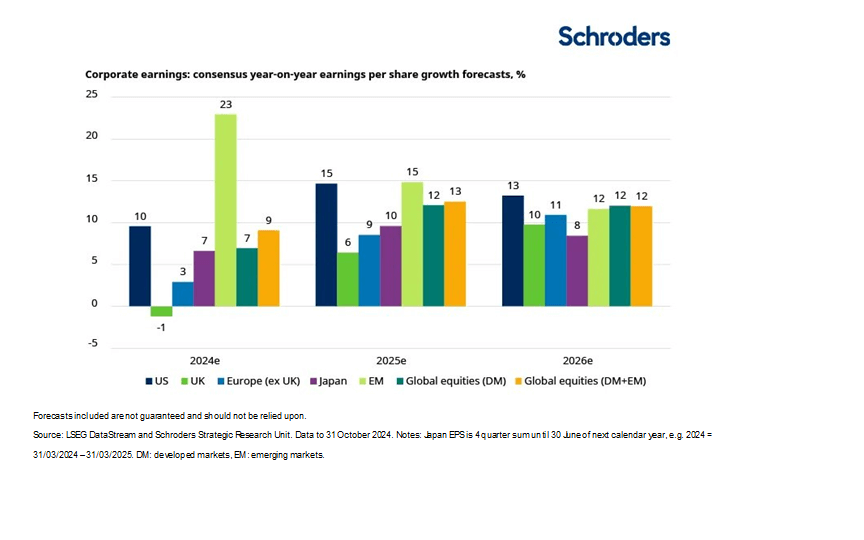

ความคาดหวังการเติบโตของผลกำไรที่ปรับตัวดีขึ้นในแทบทุกภูมิภาคทั่วโลกในปี 2025

หมายเหตุ: ผลคาดการณ์นี้มิได้รับประกันและมิควรนำไปอ้างใช้เป็นทางการ

ที่มา: LSEG DataStream และ Schroders Strategic Research Unit ข้อมูล ณ วันที่ 31 ตุลาคม พ.ศ.2567

หมายเหตุ: EPS ญี่ปุ่นเป็นผลรวมสี่ไตรมาสจนถึงวันที่ 30 มิถุนายนของปีปฏิทินถัดไป เช่น 2024 = 31/03/2024 – 31/03/2025. DM: ตลาดพัฒนาแล้ว EM: ตลาดเกิดใหม่

นอกเหนือจากสหรัฐอเมริกา การค้าจะเป็นหัวข้อที่พึงให้ความสำคัญหากทรัมป์ดำเนินการตามนโยบายภาษี ศุลกากรที่เขาประกาศในช่วงการเลือกตั้ง ในทางปฏิบัติภาษีศุลกากรที่แพร่หลายเช่นนี้อาจยากที่จะบังคับใช้เป็น กฎหมาย แต่ความไม่แน่นอนดังกล่าวอาจกระตุ้นให้บริษัทสัญชาติอเมริกันย้ายฐานการผลิตกลับสู่สหรัฐอเมริกา ซึ่งจะช่วยผลักดันการเติบโตภายในประเทศ อย่างไรก็ตาม สิ่งนี้อาจส่งผลกระทบเชิงลบต่อประเทศเพื่อนบ้านและ ประเทศอื่นๆ ด้วย ดังนั้นเราจึงคาดการณ์ว่าประเทศต่างๆ จะดำเนินมาตรการกระตุ้นเพิ่มเติมเพื่อชดเชยผลกระทบ เหล่านี้เช่นกัน

โดยรวมแล้ว เรามองเห็นโอกาสในการสร้างผลตอบแทนเชิงบวกจากหุ้นในปี 2025 แต่ผู้ลงทุนอาจต้องมองข้าม ผู้ชนะในช่วงเวลาล่าสุด

ทั้งนี้เราควรตระหนักด้วยว่าความเสี่ยงกำลังเพิ่มขึ้นเนื่องจากความคาดหวังเชิงบวกได้ถูกนำไปรวมอยู่ในมูลค่า ตลาดแล้ว โดยเฉพาะเมื่ออัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี อยู่ที่ประมาณ 4.5% ถึง 5% เราจึงเห็นว่าการเปรียบเทียบผลตอบแทนจากตลาดหุ้นกับพันธบัตรจะเป็นอุปสรรคต่อการเติบโตของผลตอบแทน จากหุ้น เนื่องจากอัตราผลตอบแทนพันธบัตรที่สูงขึ้นสามารถดึงเงินออกจากตลาดหุ้น รวมทั้งเพิ่มต้นทุนการกู้ยืม สำหรับบริษัทต่าง ๆ

ดังที่กล่าวไว้ข้างต้น เรายังคงคาดการณ์สภาวะ soft landing หรือการเติบโตที่ช้าลงแต่ยังสามารถดำเนินต่อไปได้ อย่างไรก็ตาม เมื่อพิจารณาถึงความเสี่ยงที่เกี่ยวข้องกับสถานการณ์นี้ แนวโน้มของเรายังคงกังวลว่าบรรยากาศการ เติบโตในสหรัฐอเมริกาอาจ “ร้อนแรงเกินไป” มากกว่าจะเป็นแบบ “เนิบช้าเกินไป” โดยนโยบายการควบคุม แรงงานต่างชาติและนโยบายที่สนับสนุนภาคธุรกิจอาจเพิ่มความเสี่ยงต่อเงินเฟ้อภายในประเทศ ซึ่งอาจจำกัดความ สามารถของธนาคารกลางสหรัฐในการปรับลดอัตราดอกเบี้ย

พันธบัตรสร้างรายได้กระแสเงินสดที่น่าสนใจ

เราเชื่อว่าในปัจจุบันเราอยู่ในสภาพแวดล้อมที่แตกต่างจากช่วงระบอบอัตราดอกเบี้ยเป็นศูนย์ ซึ่งเป็นช่วงภาวะเงิน ฝืดในช่วงปี 2010 ดังนั้นพันธบัตรจึงไม่ให้อัตราส่วนความสัมพันธ์เชิงลบในลักษณะเดียวกับที่เคยเป็นในทศวรรษ ที่ผ่านมา

อย่างไรก็ตาม การถือครองพันธบัตรเพื่อสร้างรายได้กระแสเงินสดในลักษณะดั้งเดิมได้กลับมาอีกครั้ง ดังนั้นเราจึง แนะนำให้พิจารณาการรวมพันธบัตรไว้ในพอร์ตการลงทุน นโยบายการคลังและนโยบายการเงินที่แตกต่างกัน ทั่วโลกจะสร้างโอกาสในการลงทุนข้ามตลาดในตลาดตราสารหนี้และตลาดสกุลเงิน นอกจากนี้งบดุลที่แข็งแกร่ง ของบริษัทจะช่วยสนับสนุนผลตอบแทนที่เสนอในตลาดพันธบัตรของบริษัทเอกชนอีกด้วย

ในขอบเขตที่นักลงทุนกำลังมองหาเครื่องมือในการลดความเสี่ยง เราขอแนะนำให้พิจารณาทองคำ เพราะสามารถ ใช้ลดความเสี่ยงจากภาวะเศรษฐกิจถดถอยได้เช่นเดียวกับพันธบัตร นอกจากนั้นทองคำยังคงมูลค่าได้ดีในสภาวะ เศรษฐกิจที่ซบเซา รวมถึงผลกระทบจากเหตุการณ์ภูมิรัฐศาสตร์

การกระจายความเสี่ยงในการลงทุนคือกุญแจสำคัญที่สร้างความยืดหยุ่นให้กับพอร์ตการลงทุน

แม้ว่าสภาพแวดล้อมทางเศรษฐกิจโดยทั่วไปจะดูเอื้ออำนวยต่อผลตอบแทน แต่เราก็ไม่สามารถมองข้ามความจริง ที่ว่ามีความเสี่ยงมากมายรายล้อมอยู่ และโลกกำลังเผชิญกับการถูกดิสรัปหรือการชะงักงันในระดับที่ไม่เคยมีมา ก่อน โดยเกิดขึ้นในรูปแบบที่หลากหลาย

นอกจากความเสี่ยงที่ได้กล่าวถึงแล้ว ยังคงมีความเป็นไปได้จากกรณีการขึ้นภาษีศุลกากรและสงครามการค้า รวมถึงความขัดแย้งที่เกิดขึ้นอย่างต่อเนื่องในตะวันออกกลางและยูเครน โดยเราไม่อาจมองข้ามความเสี่ยงจาก การประเมินสถานการณ์ทางการเมืองที่ผิดพลาดได้

กลไกการส่งผ่านผลจากเหตุการณ์ทาง ‘ภูมิรัฐศาสตร์’ ไปยังตลาดการเงินมักจะผ่านมาทางสินค้าโภคภัณฑ์ สินค้าโภคภัณฑ์มีความนิยมลดลงเนื่องจากความกังวลเกี่ยวกับการเติบโตทั่วโลก แต่ยังมีบทบาทสำคัญในการ กระจายความเสี่ยงและสร้างพอร์ตการลงทุนที่มีความยืดหยุ่น นอกจากนี้ พลังงานยังเป็นวิธีหนึ่งในการสร้างความ ยืดหยุ่นให้กับพอร์ตการลงทุน ขณะที่ทองคำยังคงเป็นสินทรัพย์ที่ปลอดภัยที่ดี

นอกเหนือจากนั้น สินทรัพย์นอกตลาด (private markets) ก็สามารถช่วยเพิ่มความยืดหยุ่นให้กับพอร์ตการลงทุน ได้เช่นกัน เนื่องจากโดยทั่วไปแล้ว สินทรัพย์นอกตลาดมักได้รับผลกระทบจากเหตุการณ์ทาง ‘ภูมิรัฐศาสตร์’ น้อยกว่าหุ้นที่จดทะเบียนในตลาดหรือตราสารหนี้ ตัวอย่างเช่น อสังหาริมทรัพย์และสินทรัพย์ด้านโครงสร้างพื้น ฐานที่ให้กระแสเงินสดระยะยาวที่มั่นคง รวมถึงสินทรัพย์ที่เชื่อมโยงกับการประกันภัย (ILS) ซึ่งสภาพอากาศเป็น ปัจจัยเสี่ยงหลัก

โดยรวมแล้ว เราคาดว่าสภาพแวดล้อมทางเศรษฐกิจเอื้ออำนวยต่อการสร้างผลตอบแทนที่ดีในปี 2025 อย่างไร ก็ตามยังคงมีความท้าทายที่จะต้องเผชิญ ดังนั้นการใช้กลยุทธ์การลงทุนที่กระจายความเสี่ยงโดยพิจารณาอย่าง รอบด้าน ครอบคลุมทั่วทุกภูมิภาคและประเภทสินทรัพย์ จะสามารถช่วยเพิ่มความยืดหยุ่นให้กับพอร์ตการลงทุน เพื่อพร้อมรับกับทุกสถานการณ์ ไม่ว่าจะเกิดอะไรขึ้นในปีข้างหน้า

บทความโดย

โดย Johanna Kyrklund, Group Chief Investment Officer